根据泰国佛历2564年(2021年)税收法典(第53号)修正案,自2021年9月1日起泰国将针对向泰国境内客户提供服务的外国电子服务提供商征收7%的增值税。泰国政府此举除了增加增值税征收外,该修正案还旨在为国内和国外的运营商提供公平的在线服务机会。

税务局发布的修正案(第53号)基本和去年发布的草案内容相同。泰国税务局的目标是制定符合经合组织国际标准的税收做法,包括澳大利亚、新西兰、日本、韩国在内的60多个国家和地区已根据经合组织的建议采取了类似的做法。

一. 电子服务增值税的定义和范围

最新缴纳电子服务增值税的规定为:外国非居民电子服务提供商及电子平台在一年内向泰国非增值税注册人的泰国境内客户提供电子服务中获取的收入超过180万泰铢,则将要求在达到180万泰铢这个收入临界点的30天内注册增值税。

在修正案中官方特意对税务法典第77/1条款第9节中“货物”一词修改定义为:具有价值的有形或无形财产包括所有进口物品,无论是否出于销售、使用或其他任何目的。但通过互联网或任何其他电子网络交付的无形财产除外。

由此引出电子服务的定义,电子服务是指服务包含无形资产通过网络或任何其他形式的电子网络提供服务,基本上是自动化的且在没有信息技术支持的情况下无法确保完成。在官方定义中,电子服务包括:

· 数码产品例如手机应用;

· 软件程序;

· 数字图像,视频和财务数据;

· 数字音乐,电影和游戏;

· 通过预录媒体进行远距离教学,例如在线课程;

· 电子数据管理,例如网络供应、网络托管、自动化和数码程序维护;

· 在电子网络上提供或支持企业或个人的工作;

· 搜索引擎,例如定制化的搜索引擎服务;

· 在线上市场或拍卖屋列出商品或服务以供销售;

· 无需与内容提供商交互的点播流媒体服务;

· 在无形媒体电子平台上的广告服务;

· 以电子手段完成的支持服务,这些支持服务是为了安排和方便交易的完成,其本质可能不是数字化的,例如:通过电子市场销售产品从而向中介收取的佣金,向客户和商家收取的服务费。

需要注意的是:电子服务税法案并不适用于通过在线渠道销售并从海关进口到泰国的货物,这一类的实体货物必须在通过泰国海关进口,且税务局需要通过进口这一流程来收取增值税。其次,报纸、杂志和教科书以e-book的形式进行的销售是免征增值税的。因此,非居民电子书服务的提供商和电子书电子平台不要求注册增值税,不要求提交增值税申报表及缴纳增值税。

而电子平台是指服务提供商用来提供服务给服务接收方的市场,渠道或其他任何可用的程序。

根据最新缴纳电子服务增值税的规定,有义务缴纳增值税的主体分为两类:

(1)非居民(外国)电子服务提供商, 该主体从境外向在泰国使用此类服务的非增值税注册客户提供电子服务;及

(2)电子平台, 该主体代替在电子平台上运营的外国供应商承担增值税,以电子方式向在泰国境内使用此类服务的非增值税注册客户提供电子服务。

符合以上标准的电子服务提供商需要注册增值税并每月缴纳增值税,视同于泰国国内企业。但是,此类电子服务提供商不抵扣进项税且不要求开具税务发票。这将是一个只付费流程,意味着服务提供商将对获取的收入缴纳增值税,但不能抵消为支出所支付的增值税。为方便纳税人做增值税登记、申报及付款等流程,税务局规定电子服务纳税人可通过税务局的简化电子服务增值税系统(简称SVE)这个在线电子平台以进行增值税的注册及纳税申报。简化电子服务增值税系统是指税务部门通过它对为泰国境内非增值税注册主体提供服务的境外电子服务提供商和电子平台(非居民电子服务提供商和电子平台)收取增值税的系统。这个系统允许用户在线电子注册增值税,提交增值税申报,支付增值税并要求增值税退税。

非居民(外国)电子服务提供商和电子平台的客户也分为两类:非增值税注册主体和增值税注册主体。默认情况下,可认为非居民(外国)电子服务提供商和电子平台的客户是非增值税注册主体,除非:

(1)非居民(外国)电子服务提供商和电子平台有充足的信息确定客户为增值税注册主体;或

(2)客户通知非居民(外国)电子服务提供商和电子平台自身的增值税注册号。

需要注意的是,非居民(外国)电子服务提供商和电子平台不要求验证客户的增值税注册或税号的有效性;且在给增值税注册主体提供服务时,非居民(外国)电子服务提供商和电子平台不要求支付增值税。已经在泰国境内注册增值税的客户需代表境外服务提供商代扣代缴增值税并提交增值税申报表(P.P.36)。然而,无论客户是增值税注册主体还是非增值税注册主体,服务提供方和电子平台都应当留存相关信息。

二、电子平台的纳税义务

通过电子平台提供的电子服务要求电子平台注册增值税,提交增值税申报表并作为非居民(外国)电子服务提供商缴纳增值税。电子平台有和非居民(外国)电子服务提供商相同的纳税义务。

如果一个非居民(外国)电子服务提供商通过一个已经注册在泰国的电子平台提供电子服务,这个电子平台代替服务提供商提供连续的三个步骤:提供服务,从服务中收到付款并移交服务。这样的话,服务提供商作为电子平台服务的供应方,电子平台作为在泰国给泰国境内客户服务的提供方。由此,电子平台需要:

(1)基于非居民(外国)电子服务提供商向在泰国的客户提供服务获取的收入,提交增值税申报表(PP30)并支付增值税;

(2)基于向非居民(外国)电子服务提供商收取的服务费,提交增值税代缴表(PP36)并支付增值税。

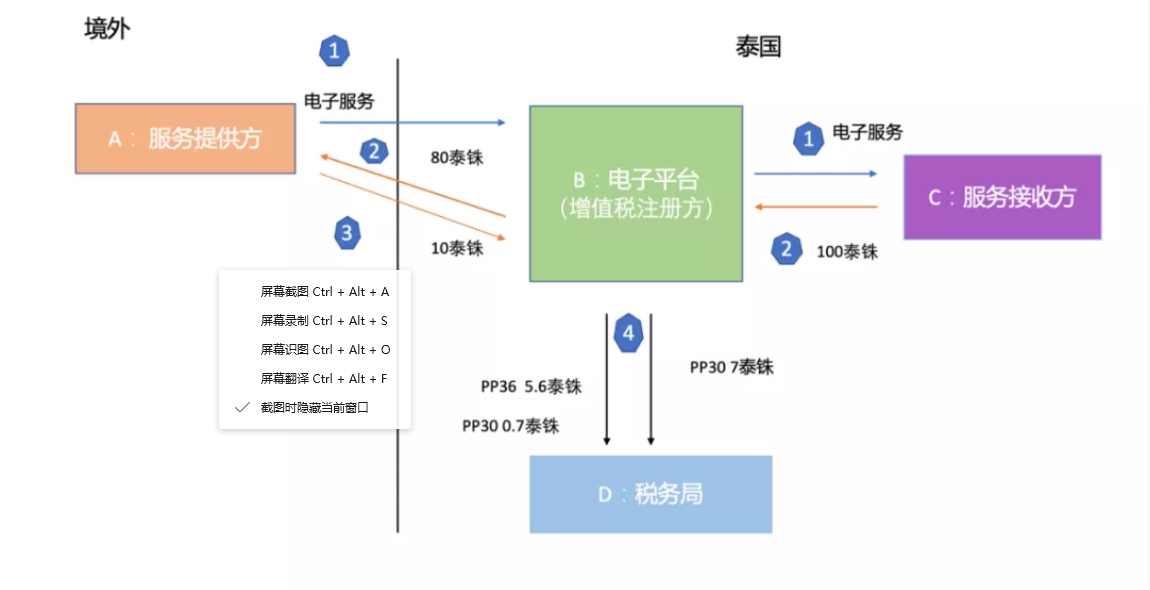

在此提供以下示例,供参考理解电子平台的纳税义务:

示例1

根据示例1,假设:A为境外电子服务提供商, B为泰国国内电子平台(已注册增值税), C为泰国境内服务接收方,D为泰国税务局。

标注1:A通过B电子平台向C提供电子服务。

标注2:C向B电子平台支付100泰铢的服务费,B电子平台向A支付服务费80泰铢。

标注3: A因借助B电子平台完成了服务的提供,故向B电子平台支付10泰铢的服务费。

标注4: B电子平台作为增值税注册人需要履行的纳税义务如下:

4.1 (1)C支付给电子平台B的100泰铢的服务费,需支付7%的增值税。因此泰国境内已注册增值税的B电子平台需代表C履行增值税义务,提交增值税申报表(P.P.30)并支付7泰铢(100泰铢服务费x 7%)的增值税。

(2) B电子平台向境外A服务提供方收取的10泰铢的服务费,B电子平台需代表A支付7%的增值税0.7泰铢(10泰铢服务费x 7%)。在这个示例中,B可以被认为是出口服务给到A,这样的话,此处10泰铢的服务费可按照0%缴纳增值税。

4.2 电子平台B付给境外服务提供方A的80泰铢的服务费,按照规定应为境内付款方B电子平台履行增值税义务,此处税务局要求B电子平台代替A履行增值税义务并提交增值税代缴表(P.P.36),按照7%计算此处应缴纳增值税5.6泰铢。

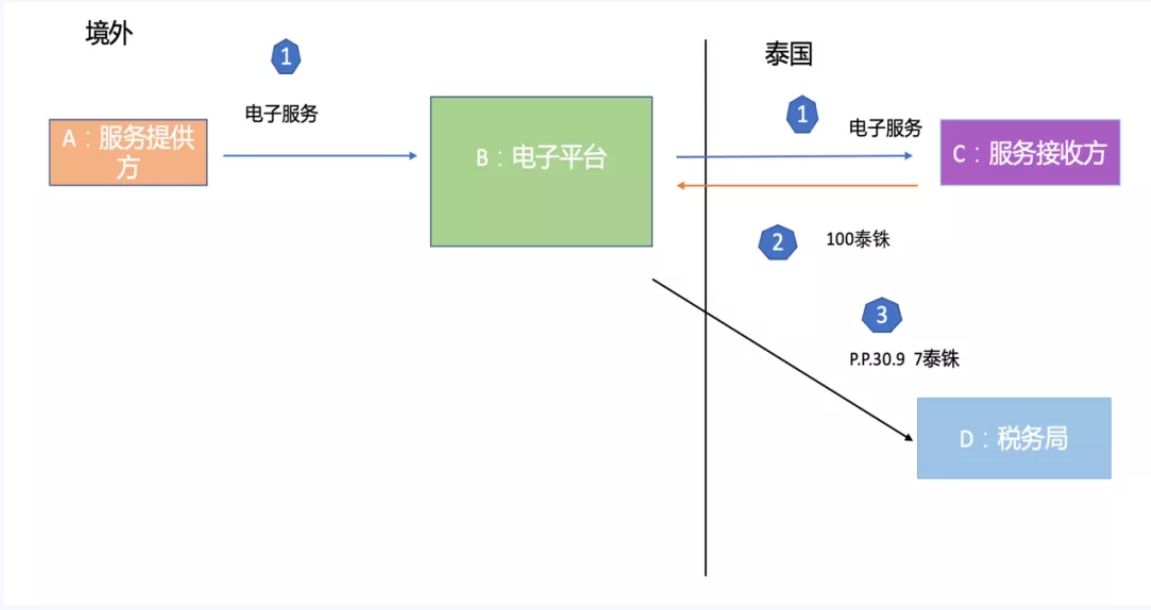

示例2

同样的根据示例2,假设:A为境外电子服务提供商, B为境外电子平台, C为泰国境内服务接收方,D为泰国税务局。

标注1: A通过泰国境外电子平台B向泰国境内C提供电子服务。

标注2: C通过境外电子平台B向A支付100泰铢的服务费,此时电子平台B视为服务提供商。

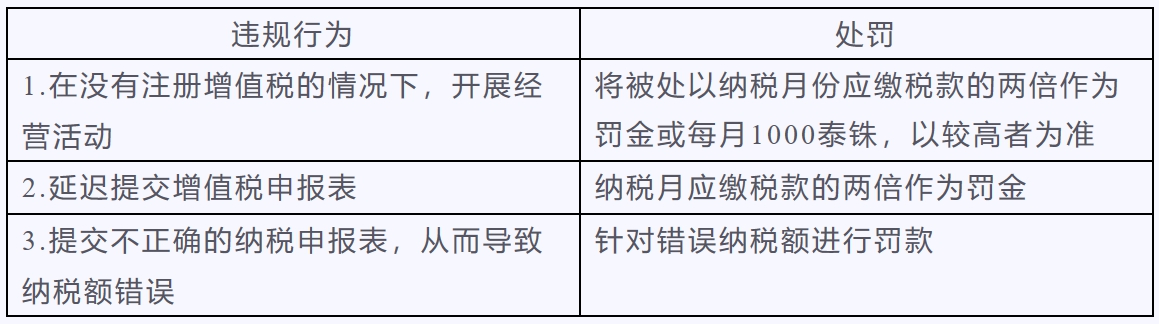

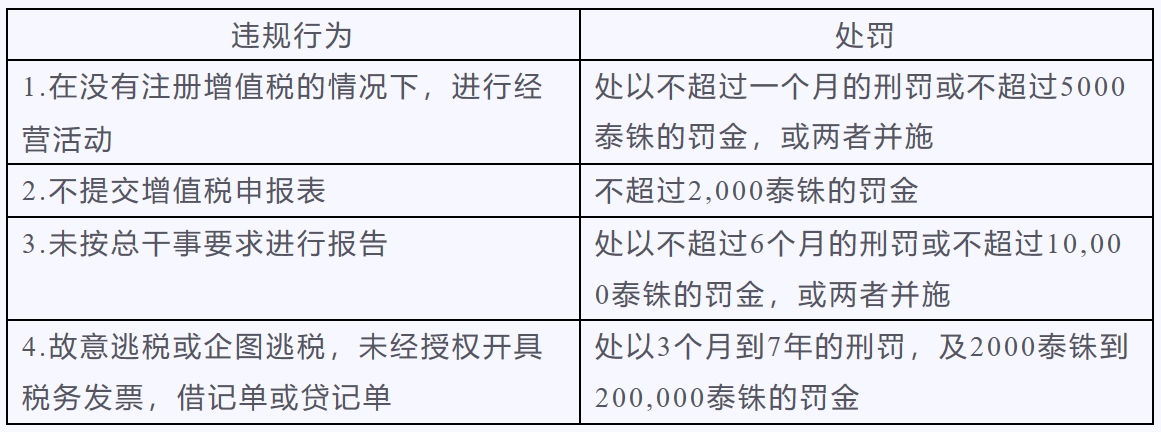

三、违规处罚

如果非居民(外国)电子服务提供商未按照法律规定要求缴纳增值税,需承担相应的民事和刑事处罚。如果对裁定的民事和刑事处罚有异议,可通过官方的电子服务系统提交纳税异议申请。以下表格为具体的违规行为及对应的处罚条款:

(1)民事处罚

(2)刑事处罚

四、结语

基于泰国政府欲利用此税收政策促进国家税收收入之目的,相信该法案在正式生效后会有更多更完善的实施细则或修正案颁布。据统计:2020年泰国超过6900万人口,达到75%的网络接入量。根据Globalwebindex的调查报告显示:泰国16到64周岁的人口里面,有50% 的人 通过网络看视频、听音乐和在线广播。这些在线服务的使用,更是直接导致了2020年相较2019年在线音乐购买量上升9%,在线视频游戏交易量上升7.8%, 在线广告交易量上涨16%。泰国政府预计通过这项措施每年可产生 50 亿泰铢(约合 1.6 亿美元)的收入。预计法案开始执行后,当下较热门的Google、Facebook、Netflix、Line、YouTube、TikTok 等外商在线电子平台将会受到影响。自新冠疫情以来,居家在短时间内基本成为了大部分人生活方式的新常态,网络电子服务的繁荣几乎是必然的。未来泰国的电子服务,在原有的管控基础上将会推出越来越完善的配套法律法规政策作为支持,同时对企业内部的财务合规要求也会愈加严格。新既是机遇也是风险:经营电子服务业务的企业,应尽早了解当地最新财税政策及相关规定,对内部的商业流程和财务票据进行管控和梳理来提升企业自身免疫力,以应对新法规给企业带来的潜在的负面影响及不确定性,形成健康的财务及业务经营体系。

信息来源:泰国大拓律师事务所-“泰国大拓”公众号- https://mp.weixin.qq.com/s/UpAvxoQAEw9yyOd4NFYL7g